Selon Scotiabank Economics, les ventes de camions lourds et moyens au Canada ont, sans surprise, chuté au début de la pandémie, alors que l’activité économique s’est arrêtée.

Il s’agit notamment de camions de plus de 14 000 livres – communément identifiés comme étant de classe 4 à 8 selon le système américain – qui sont en grande partie des véhicules à usage commercial. Au plus fort de la baisse, les ventes ont diminué de 55 % en avril, tandis que les ventes depuis le début de l’année se situent à -26 % (fin juillet).

Depuis le creux atteint en avril, les ventes ont repris en mai et juin (+31 % et +45 % m/m, respectivement), mais ont légèrement ralenti (-14 % m/m) en juillet.

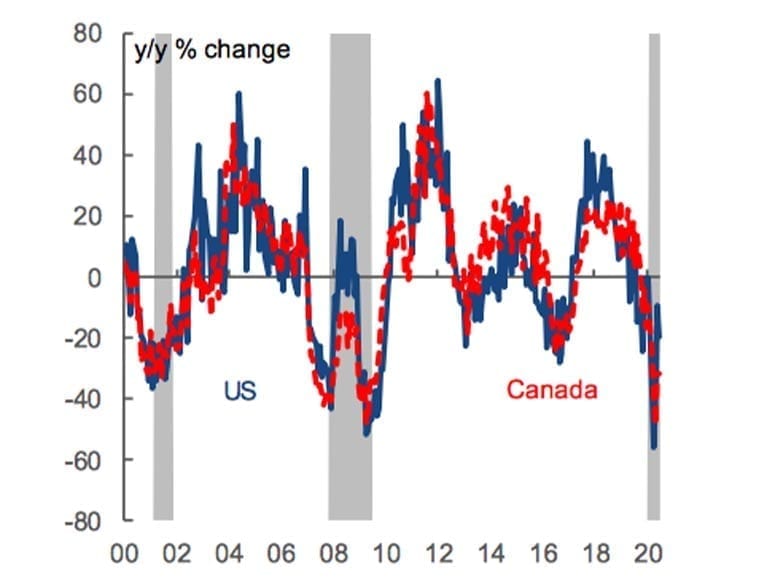

Il s’agit d’une activité très cyclique, qui se compare, sans la surpasser, aux baisses enregistrées dans les périodes de récession. Par exemple, les ventes ont baissé de 33 % et de 40 % par rapport à l’année précédente aux États-Unis et au Canada, respectivement, en 2009, au plus fort de la crise financière mondiale. Au cours de cette période, les baisses mensuelles ont approché les -50 % (en glissement annuel) sur les deux marchés.

Avant la pandémie, l’industrie était déjà en plein ralentissement cyclique.

Les ventes de camions lourds au Canada et aux États-Unis ont fait un bond en 2017 et au début de 2018, alors que les écarts de production se réduisaient en raison d’une activité économique solide et d’un environnement fiscal et monétaire très favorable. Les ventes ont augmenté de 16 % en 2017 et de 26 % en 2018, respectivement.

Lorsque les conditions financières ont commencé à se resserrer dans la dernière partie de 2018 et que les tensions commerciales se sont aggravées, les commandes de camions ont fortement diminué, la tendance étant à la baisse, le secteur étant confronté à une offre excédentaire. Les ventes étaient déjà en territoire négatif lorsque la pandémie s’est matérialisée au début de 2020.

Un rebondissement précoce bienvenu

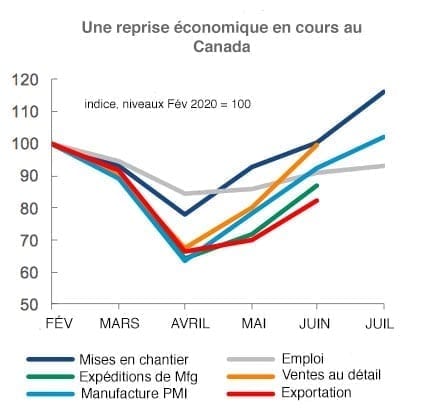

Un rebondissement économique plus fort que prévu au Canada soutient la reprise des ventes de camions. Les indicateurs économiques traditionnels signalent une forte reprise au Canada. Cela est dû en partie à des réouvertures plus précoces que prévu, à une demande refoulée qui fonctionne dans le système, ainsi qu’à un soutien exceptionnel de la part du gouvernement. En fait, ScotiaBank Economics estime que le remplacement des revenus a dépassé les pertes salariales globales d’environ 20 % pendant la pandémie.

La nature de la crise (c’est-à-dire les fermetures provoquées par le gouvernement par opposition aux vulnérabilités économiques) est également susceptible de provoquer un rebond plus fort que ce à quoi on pourrait s’attendre dans le cadre de cycles économiques typiques.

Une forte reprise des ventes au détail est de bon augure pour l’industrie des poids lourds. En fait, les ventes au détail de juin ont déjà dépassé les volumes d’avant la crise au Canada. Le passage aux achats en ligne pourrait alimenter une demande encore plus forte pour les camions commerciaux. La part du commerce électronique dans le total des ventes au détail a doublé pendant la pandémie (de moins de 5 % à environ 10 %).

Si l’on exclut les voitures, l’essence et les produits alimentaires, cette hausse est encore plus notable : elle est passée de moins de 10 % à près d’un quart de l’ensemble des ventes au détail en avril. On peut s’attendre à ce que ce chiffre recule, car les consommateurs s’aventurent de plus en plus à l’extérieur, mais il est probable qu’il y aura un changement structurel dans les habitudes d’achat à moyen terme.

La relance de la production industrielle soutient également le rebond de la demande de fret. En juin, les livraisons manufacturières étaient encore inférieures aux niveaux d’avant la pandémie (dernières données disponibles), mais elles s’accélèrent depuis avril. Les exportations imitent cette tendance.

Un renforcement continu du climat des affaires devrait être de bon augure pour une reprise de l’offre, en particulier pour les industries qui sont plus facilement capables de s’adapter aux exigences de l’éloignement physique.

La surcapacité a frappé l’industrie avant la pandémie

Le trafic de marchandises illustre ce rebondissement. Bien qu’en perte de vitesse, les passages frontaliers pour camions en Ontario ont diminué d’environ -10 % en juin par rapport à l’année dernière, et l’écart devrait continuer à se réduire. Bien que les données publiques sur l’activité de camionnage au Canada soient par ailleurs limitées, l’activité ferroviaire offre un indicateur de la reprise du transport commercial de marchandises au Canada. Au début du mois d’août, les chargements de wagons ont dépassé les niveaux d’avant la pandémie, mais ils sont toujours en baisse d’environ -5 % par rapport à l’année précédente. Toutefois, la demande de fret était déjà en pente descendante en 2019 par rapport au niveau record de 2018. La faiblesse des prix s’est traduite par une baisse des tonnes-milles commerciales, qui se situent environ 15 % en dessous des niveaux pré-pandémiques.

Ces tendances sont globalement cohérentes avec les données disponibles sur le fret routier aux États-Unis. Les taux d’utilisation des camions aux États-Unis se rapprochaient des niveaux pré-pandémie jusqu’à la fin juin, bien qu’ils aient de nouveau baissé par rapport aux pics de 2018. Les prix (tels que mesurés par l’indice des prix Cass) ont chuté de plus de 15 ppts juste avant la pandémie.

Divers facteurs ont contribué à cet affaiblissement des prix, notamment une surabondance de l’offre, les commandes passées l’année précédente ayant été livrées sur un marché plus mou jusqu’en 2019 et au début de 2020. Si les prix ont encore baissé avec les fermetures dues à la pandémie, la baisse a été relativement modérée par rapport à la correction précédente.

Perspectives de reprise à plus long terme

Le Canada est confronté à une reprise économique pluriannuelle en dépit de signes optimistes de rebond. Les prévisions de Scotiabank Economics présagent que les niveaux de PIB d’avant la crise ne seront atteints qu’en 2022, avec une contraction du PIB réel de -6,6 % en 2020, suivie d’un rebond de 5,4 % en 2021.

Il subsiste des risques de détérioration de ces perspectives, notamment de nouvelles épidémies, une nouvelle escalade des tensions commerciales et la perspective d’élections américaines cet automne.

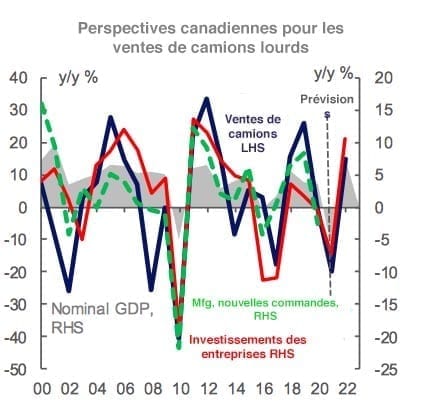

La reprise économique devrait soutenir la demande de fret et donc les ventes de camions lourds à moyen terme. Tout comme les ralentissements sont spectaculaires dans l’industrie du camionnage, les hausses peuvent également être fortes. Les ventes ont rebondi de 22 % par an en 2010 à la suite du GFC, dépassant d’ici 2011 les niveaux de vente d’avant la crise. Ces cycles accentués reflètent les fluctuations des tendances d’investissement des entreprises, ce qui n’est pas surprenant étant donné les coûts élevés des acquisitions.

Une corrélation similaire existe avec les nouvelles commandes de l’industrie manufacturière et plus généralement avec d’autres indicateurs signalant l’activité commerciale. Les services économiques de la Banque Scotia estiment une contraction de l’investissement des entreprises d’environ -7 % cette année, suivie d’un rebond d’environ 11 % en 2021, ce qui est comparable – sinon quelque peu atténué – par rapport au repli de l’investissement du GFC.

Il y aura d’autres conducteurs concurrents et des frictions dans les perspectives de vente des poids lourds. Un changement durable des habitudes d’achat en ligne pourrait soutenir une reprise plus forte, mais il existe une offre excédentaire avec des taux d’utilisation toujours déprimés. La faiblesse des prix du carburant et la baisse des coûts de financement devraient aider les coûts d’exploitation, mais une correction cyclique pluriannuelle qui a commencé bien avant la pandémie signifie que les marges étaient déjà sous pression lorsque la crise a frappé.

Le décalage entre les commandes et les livraisons dans les ventes de camions lourds met en relief les perspectives à moyen terme. Compte tenu de la forte incertitude à cet égard, il est particulièrement difficile d’anticiper les besoins dans un an. D’autre part, une grande partie de l’incertitude se situe dans les 6 à 12 prochains mois, notamment les résurgences de virus, les risques tarifaires et l’incertitude des élections américaines, ce qui pourrait inciter à envisager un potentiel de volatilité à court terme.

Ils estiment que les ventes de camions lourds au Canada pour 2020 pourraient atteindre environ 42 000 unités (-20 % par an) avec un potentiel de rebond de l’ordre de 15 % en 2021, avec des perspectives à la fois positives et négatives.

ANJOU

ANJOU Temps plein

Temps plein